個人・団体の場合

個人・団体の場合

個人から成蹊学園へのご寄付※は、確定申告により以下の税務上の優遇措置が受けられます。

OB・OG会や同窓会などの団体でのご寄付の場合でも、個人リストをご提出いただければ、個人として寄付金控除を受けることが可能です。詳細は寄付の申込方法 団体の場合をご参照ください。

※入学時の教育充実資金を除く

所得税の寄付金控除

控除には2種類あり、「税額控除」「所得控除」のいずれか一方の制度を確定申告の際にご選択いただけます。

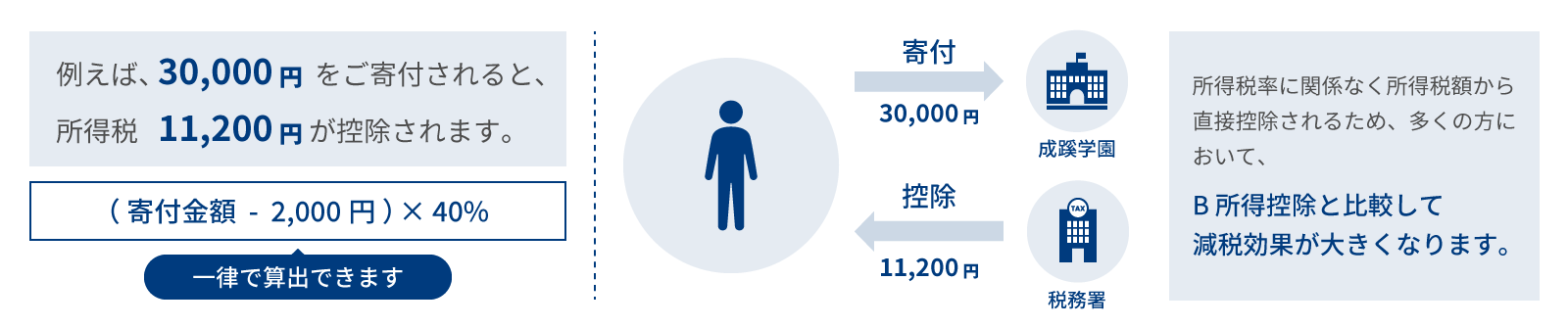

A.税額控除

税率に関係なく税額から直接控除します。

- 税額 - 控除額

-

控除額 (※1)= (年間寄付金額(※2) - 2,000円) × 40%

- ※1 所得税額の25%が限度となります。

- ※2 年間の総所得金額等の40%に相当する額が限度となります。

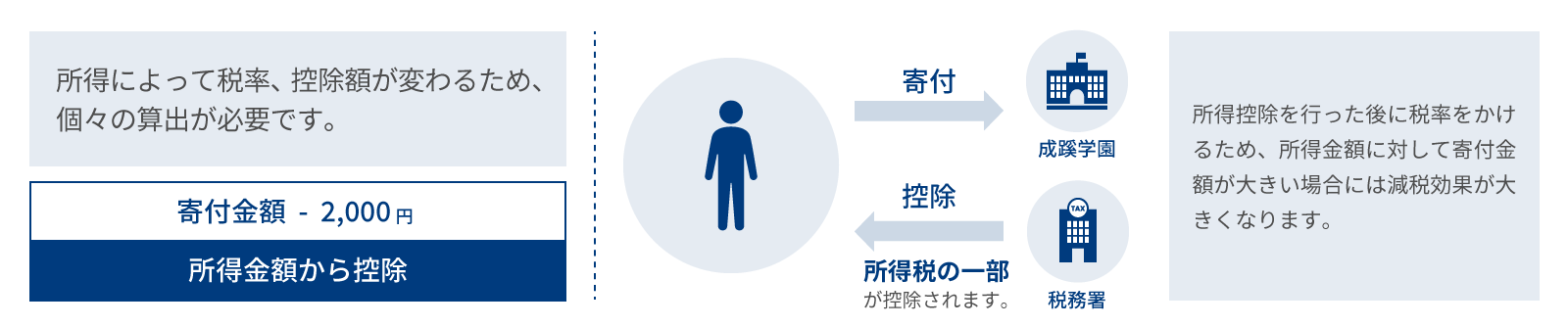

B.所得控除

所得控除を行った後に税率をかけます。

- (所得金額 - 控除額)× 税率 = 税額

-

控除額 = 年間寄付金額(※3) - 2,000円

- ※3 年間の総所得金額等の40%に相当する額が限度となります。

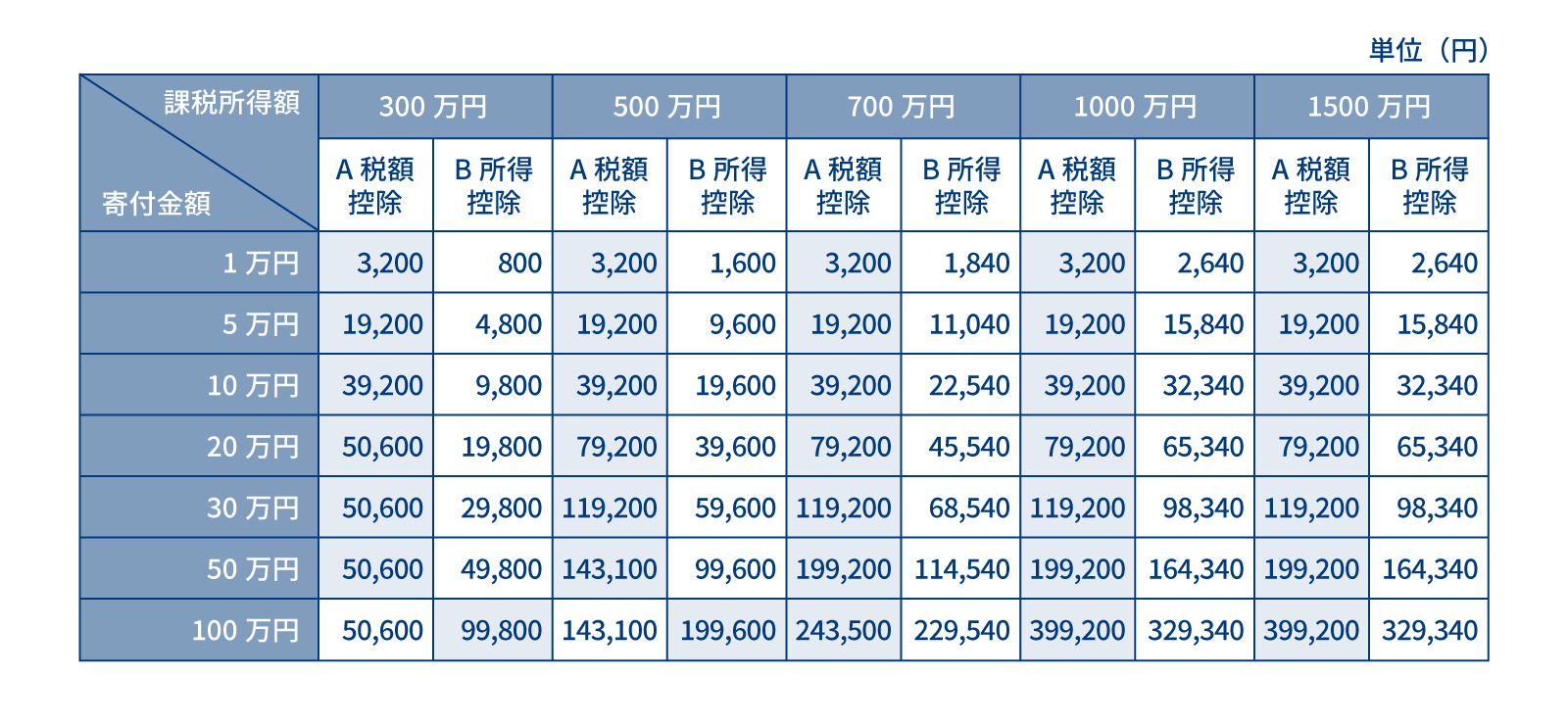

所得控除目安

- ※ 国税庁のホームページに掲載の所得税の税率(平成27年分以降)に基づき算出しています。

- ※ 所得税還付金額は、個人の所得、各種控除額により異なりますので、あくまで目安とお考えください。

個人住民税の寄付金税額控除

(地方公共団体の条例により指定された場合)

成蹊学園への寄付金を寄付金税額控除対象寄付金として条例で指定している都道府県・市区町村にお住まいの方は、個人住民税の寄付金控除の適用を受けることができるようになりました。

- ※ 東京都にお住まいの方は、寄付金額の2,000円を超える分の4%に相当する額が、さらに武蔵野市にお住まいの方はその10%(都民税4%、市民税6%)に相当する額が個人住民税から控除されます(ただし年間所得の30%が限度)。

- ※ そのほかの地方公共団体の条例指定については、お住まいの都道府県・市区町村にご確認ください。

税務上の手続き

「A.税額控除」か「B.所得控除」のどちらかを選択し、「A.税額控除」の場合は「領収書」と「税額控除に係る証明書(写)」を、「B.所得控除」の場合は「領収書」と「特定公益増進法人であることの証明書(写)」を添えて、寄付された翌年の確定申告期間に所轄税務署へ申請を行ってください。

- ※ 教育充実資金について

教育充実資金とは、教育内容の充実改善ならびに教育施設設備の整備拡充を一層推進するための資金として、新入生の保護者・保証人の皆さまにお願いしております任意の寄付金です。この寄付金は、「学校の入学に係る寄付金」(所得税法第78条2項)とみなされ、寄付 金控除の対象となりませんので、ご注意ください。

詳しくは、所轄の税務署へお問い合わせください。